事業用車両として中古車を購入すると、減価償却費を計上して節税できることをご存知ですか?特に4年落ちの中古車は耐用年数が短く、早期に経費化できるため節税効果が高いと言われています。しかし、『耐用年数はどう計算するの?』『定額法と定率法の違いは?』『仕訳はどう処理すればいい?』など、疑問も多いはず。この記事では、中古車の減価償却と耐用年数について、計算方法から実務の仕訳まで、税理士監修のもと徹底解説します。

【早見表】中古車の耐用年数一覧|普通車・軽自動車別

中古車の減価償却を正しく行うには、まず耐用年数を把握することが必要です。

耐用年数とは、減価償却資産が本来の用途で使用できる期間として税法で定められた年数のことです。

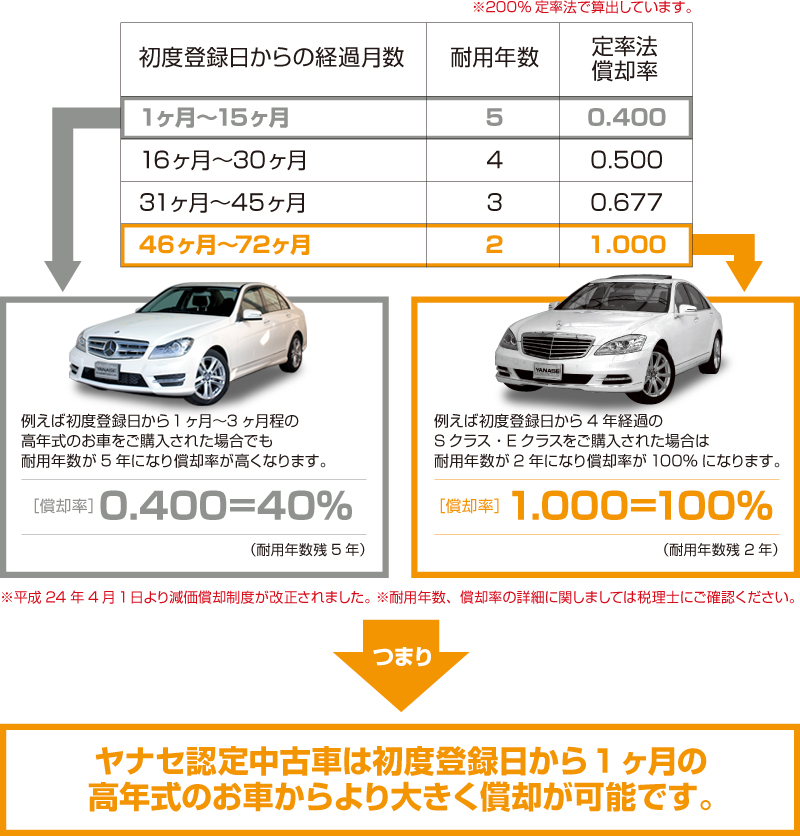

新車の場合は法定耐用年数をそのまま使用しますが、中古車の場合は経過年数に応じて耐用年数が短縮されます。

ここでは、普通自動車・軽自動車・その他車両について、経過年数別の耐用年数を早見表で確認できます。

普通自動車(法定耐用年数6年)の耐用年数表

普通自動車(一般用のもの)の法定耐用年数は6年です。

中古車として購入した場合、経過年数に応じて以下のように耐用年数が変わります。

| 経過年数 | 計算式 | 耐用年数 |

|---|---|---|

| 1年落ち | (6年-1年)+1年×20%=5.2年 | 5年 |

| 2年落ち | (6年-2年)+2年×20%=4.4年 | 4年 |

| 3年落ち | (6年-3年)+3年×20%=3.6年 | 3年 |

| 4年落ち | (6年-4年)+4年×20%=2.8年 | 2年 |

| 5年落ち | (6年-5年)+5年×20%=2.0年 | 2年 |

| 6年超 | 6年×20%=1.2年 | 2年(最低年数) |

4年落ち以降の中古車は耐用年数が2年となり、短期間で減価償却できるため節税効果が高くなります。

軽自動車(法定耐用年数4年)の耐用年数表

軽自動車の法定耐用年数は4年です。

普通車よりも短いため、中古車として購入した場合の耐用年数も次のように短縮されます。

| 経過年数 | 計算式 | 耐用年数 |

|---|---|---|

| 1年落ち | (4年-1年)+1年×20%=3.2年 | 3年 |

| 2年落ち | (4年-2年)+2年×20%=2.4年 | 2年 |

| 3年落ち | (4年-3年)+3年×20%=1.6年 | 2年(最低年数) |

| 4年超 | 4年×20%=0.8年 | 2年(最低年数) |

軽自動車の場合、2年落ち以降は耐用年数2年となります。

普通車よりも早い段階で耐用年数が短縮されるため、中古の軽自動車も節税対策として有効です。

トラック・バス等その他車両の法定耐用年数

事業用のトラックやバス、特殊車両にも法定耐用年数が定められています。

代表的な車両の法定耐用年数は以下の通りです。

- 小型車(貨物自動車):3年

- 大型乗用車(総排気量3リットル以上):5年

- 普通貨物自動車(ダンプ式):4年

- 運送事業用・貸自動車業用・自動車教習所用の車両:普通車5年、小型車3年

- その他の車両(被けん引車を含む):4年

これらの車両を中古で購入した場合も、簡便法により耐用年数を計算できます。

事業内容や車両の用途により法定耐用年数が異なるため、国税庁の耐用年数表で正確に確認することをおすすめします。

中古車の耐用年数を計算する方法【簡便法の計算式】

中古車の耐用年数は、簡便法という計算方法で算出します。

簡便法は国税庁が認めている正式な計算方法で、実務でも広く使われています。

ここでは、簡便法の計算式と具体的な計算例、端数処理のルールを詳しく解説します。

簡便法の計算式と国税庁の根拠

中古資産の耐用年数を見積もる場合、国税庁は簡便法による計算を認めています。

簡便法の計算式は、経過年数が法定耐用年数の一部か全部かによって異なります。

【法定耐用年数の一部を経過している場合】

耐用年数 = (法定耐用年数 – 経過年数) + 経過年数 × 20%

【法定耐用年数の全部を経過している場合】

耐用年数 = 法定耐用年数 × 20%

この計算式は、国税庁の法人税基本通達7-5-1に基づいています。

実務では月数で計算するため、年数を12倍して月数に変換してから計算し、最後に12で割って年数に戻します。

【計算例】4年落ち中古車の耐用年数

実際に、4年落ちの普通自動車(法定耐用年数6年)を例に耐用年数を計算してみましょう。

【前提条件】

- 車種:普通自動車(法定耐用年数6年=72ヶ月)

- 経過年数:4年(48ヶ月)

【計算手順】

① 法定耐用年数から経過年数を引く:72ヶ月 – 48ヶ月 = 24ヶ月

② 経過年数の20%を計算:48ヶ月 × 20% = 9.6ヶ月

③ ①と②を足す:24ヶ月 + 9.6ヶ月 = 33.6ヶ月

④ 12で割って年数に戻す:33.6ヶ月 ÷ 12 = 2.8年

⑤ 端数を切り捨てる:2年

このように、4年落ちの普通車は耐用年数2年として減価償却できます。

参考:4年落ち中古車が節税に繋がる理由とは?減価償却の仕組みを解説

端数処理と最低耐用年数(2年)のルール

簡便法で計算した耐用年数に端数が出た場合、端数は切り捨てます。

例えば、計算結果が2.8年なら2年、3.6年なら3年となります。

ただし、耐用年数は最低2年という規定があります。

計算結果が2年未満(1年台)になった場合でも、耐用年数は2年として扱われます。

【端数処理の例】

- 計算結果が4.9年 → 端数切り捨てで4年

- 計算結果が2.1年 → 端数切り捨てで2年

- 計算結果が1.6年 → 2年未満のため2年(最低年数適用)

- 計算結果が0.8年 → 2年未満のため2年(最低年数適用)

この最低耐用年数のルールにより、法定耐用年数を大幅に超えた古い中古車でも、必ず2年間で減価償却することができます。

中古車の減価償却費の計算方法|定額法・定率法を解説

耐用年数が決まったら、次は減価償却費を計算します。

減価償却の方法には定額法と定率法の2種類があり、それぞれ計算方法と節税効果が異なります。

ここでは、両方の計算方法と選択のポイントを具体例とともに解説します。

定額法の計算方法と具体例

定額法とは、毎年同じ金額を減価償却する方法です。

計算式は次の通りです。

年間の減価償却費 = 取得価額 × 定額法の償却率

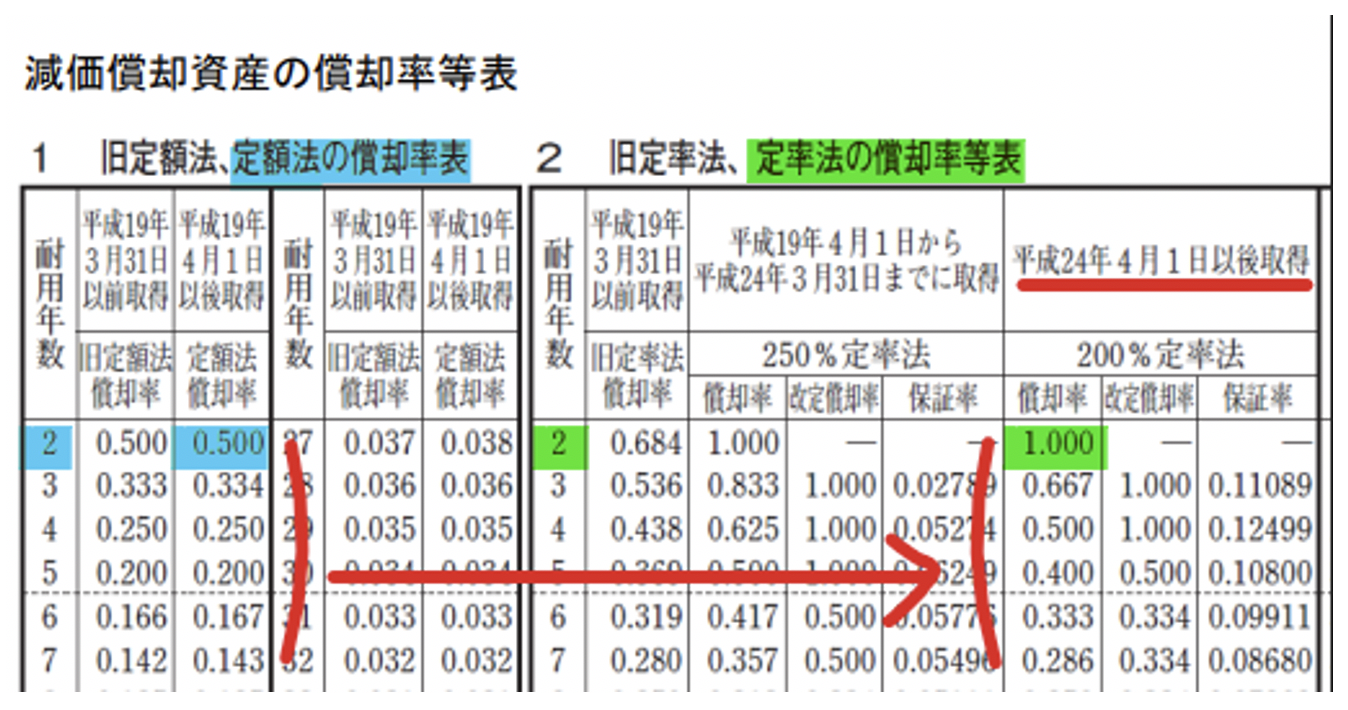

定額法の償却率は、耐用年数に応じて国税庁が定めています。

| 耐用年数 | 定額法の償却率 |

|---|---|

| 2年 | 0.500 |

| 3年 | 0.334 |

| 4年 | 0.250 |

| 5年 | 0.200 |

| 6年 | 0.167 |

【計算例】

取得価額300万円の4年落ち中古車(耐用年数2年)を定額法で償却する場合:

年間減価償却費 = 300万円 × 0.500 = 150万円

この場合、毎年150万円ずつ、2年間で均等に償却します。

定額法は計算が簡単で、毎年の経費が平準化されるため、資金繰りや利益の予測がしやすいメリットがあります。

定率法の計算方法と具体例

定率法とは、初年度に多く償却し、年々償却額が減っていく方法です。

計算式は次の通りです。

年間の減価償却費 = 期首未償却残高 × 定率法の償却率

定率法の償却率(200%定率法)も耐用年数に応じて定められています。

| 耐用年数 | 定率法の償却率 | 改定償却率 | 保証率 |

|---|---|---|---|

| 2年 | 1.000 | 1.000 | 0.10800 |

| 3年 | 0.667 | 1.000 | 0.11089 |

| 4年 | 0.500 | 1.000 | 0.12499 |

| 5年 | 0.400 | 0.500 | 0.10800 |

| 6年 | 0.333 | 0.334 | 0.09911 |

【計算例】

取得価額300万円の4年落ち中古車(耐用年数2年)を定率法で償却する場合:

1年目:300万円 × 1.000 = 300万円

耐用年数2年の定率法償却率は1.000(100%)のため、初年度に全額償却できます。

これが『4年落ち中古車なら1年で全額経費にできる』と言われる理由です。

参考:4年落ち中古車が節税に繋がる理由とは?減価償却の仕組みを解説

定額法と定率法はどちらを選ぶべきか

定額法と定率法、どちらを選ぶべきかは事業の状況と目的によって異なります。

【定率法が向いているケース】

- 今期の利益が大きく、早期に経費を計上して節税したい

- キャッシュフローに余裕があり、初年度の税負担を軽減したい

- 短期間で車両を入れ替える予定がある

【定額法が向いているケース】

- 毎年の経費を平準化して、安定した利益計画を立てたい

- 個人事業主で、所得を複数年に分散させたい

- 計算がシンプルで管理しやすい方法を選びたい

なお、法人の場合は定率法が原則とされており、定額法を選択する場合は税務署への届出が必要です。

個人事業主の場合は定額法が原則で、定率法を選択する場合に届出が必要になります。

期中に購入した場合の月割計算

事業年度の途中で中古車を購入した場合、初年度の減価償却費は月割計算が必要です。

計算式は次の通りです。

初年度の減価償却費 = 年間減価償却費 × 使用月数 ÷ 12ヶ月

使用月数は、購入した月から決算月までの月数です。

1ヶ月未満の端数は1ヶ月として計算します(1日でも使用すれば1ヶ月とカウント)。

【計算例】

3月決算法人が10月15日に取得価額300万円の4年落ち中古車を購入し、定率法で償却する場合:

① 年間減価償却費:300万円 × 1.000 = 300万円

② 使用月数:10月~3月 = 6ヶ月

③ 初年度の減価償却費:300万円 × 6ヶ月 ÷ 12ヶ月 = 150万円

このように、期中購入の場合は使用期間に応じた按分計算が必要です。

節税効果を最大化するには、決算月の初日に購入するのがベストです。

例えば3月決算法人なら、4月1日に購入すれば丸1年分の減価償却費を計上できます。

参考:4年落ち中古車が節税に繋がる理由とは?減価償却の仕組みを解説

中古車の減価償却が節税に有利な理由|4年落ちが人気のワケ

『中古車は節税に有利』とよく言われますが、具体的にどのような仕組みで節税効果があるのでしょうか。

ここでは、中古車の減価償却が節税に有利な理由と、特に4年落ち中古車が人気の理由を詳しく解説します。

耐用年数が短いと償却スピードが速くなる仕組み

中古車が節税に有利な最大の理由は、耐用年数が短いことです。

耐用年数が短いと、同じ取得価額でも短期間で減価償却できるため、年間の経費計上額が大きくなります。

【新車と中古車の比較例】

取得価額300万円の普通自動車を定額法で償却する場合:

| 車両 | 耐用年数 | 年間償却額 | 償却期間 |

|---|---|---|---|

| 新車 | 6年 | 50万円 | 6年間 |

| 4年落ち中古車 | 2年 | 150万円 | 2年間 |

新車の場合、年間50万円を6年かけて償却しますが、4年落ち中古車なら年間150万円を2年間で償却できます。

利益が多く出ている年度に大きな経費を計上できれば、その分課税所得を圧縮でき、節税効果が高まります。

参考:中古車は減価償却できる?節税効果は?仕組みや4年落ち中古車について解説

4年落ち中古車で初年度に大きく経費計上できる理由

特に4年落ち中古車が節税に人気なのは、耐用年数2年で定率法なら初年度に全額償却できるためです。

前述の通り、耐用年数2年の定率法償却率は1.000(100%)です。

つまり、決算期初めに購入すれば、購入金額の全額をその年度の経費として計上できます。

【具体例】

3月決算の法人が4月1日に500万円の4年落ち中古車(普通車)を購入した場合:

- 耐用年数:2年

- 定率法償却率:1.000

- 初年度減価償却費:500万円 × 1.000 = 500万円

500万円全額をその事業年度の経費として計上でき、大幅な節税が可能です。

ただし、期中購入の場合は月割計算となるため、節税効果を最大化するには決算期の初月に購入することが重要です。

参考:4年落ち中古車が節税に繋がる理由とは?減価償却の仕組みを解説

過度な節税目的の購入に伴うリスク

中古車の減価償却は節税に有効ですが、過度な節税目的での購入にはリスクも伴います。

【主なリスク】

1. キャッシュフローの悪化

減価償却はあくまで会計上の経費であり、購入時に実際の現金支出が発生します。

節税額よりも購入金額の方がはるかに大きいため、資金繰りが悪化する可能性があります。

2. 事業関連性の否認リスク

事業に必要のない高級車や複数台の購入は、税務調査で『事業関連性がない』と判断され、経費として否認されるリスクがあります。

特に個人事業主の場合、私用と事業用の区別が曖昧だと指摘を受けやすくなります。

3. 売却時の課税

減価償却後に車両を売却すると、簿価(未償却残高)と売却価格の差額が売却益として課税対象になります。

特に全額償却した車両を高値で売却すると、売却価格がそのまま利益となり課税されるため、注意が必要です。

4. 維持費の負担

高級車や複数台の車両を保有すると、保険料・車検費用・駐車場代などの維持費が継続的に発生します。

節税効果以上に維持費がかかることもあるため、総合的なコスト試算が重要です。

【節税のポイント】

- 事業に本当に必要な車両を購入する

- 資金繰りに余裕を持って計画する

- 税理士に相談し、適切な範囲で節税する

- 長期的な視点で総コストを検討する

節税は手段であり、目的ではありません。

事業の実態に即した適切な範囲で、中古車の減価償却を活用することが大切です。

参考:【図解】車の減価償却|押さえるべきポイントを税理士が解説

中古車購入時・決算時の仕訳例

中古車を事業用として購入した場合、会計処理として購入時の仕訳と決算時の減価償却仕訳が必要になります。

ここでは、実務で使える具体的な仕訳例を、付随費用の処理や按分計算も含めて解説します。

購入時の仕訳(付随費用の処理含む)

中古車を購入した際は、車両本体価格だけでなく、付随費用の処理も重要です。

付随費用とは、車両を事業用として使用できる状態にするために直接必要な費用のことです。

【取得価額に含める付随費用】

- 自動車取得税

- 登録費用(登録代行手数料)

- 車庫証明費用

- 納車費用(購入先から事業所への運送費)

- リサイクル預託金(資産計上)

【取得価額に含めない費用(支払時に経費計上)】

- 自動車税・軽自動車税

- 自賠責保険料

- 任意保険料

- 車検費用

- 自動車重量税(車検時)

【仕訳例】

中古車本体価格280万円、取得税・登録費用20万円、自賠責保険3万円、任意保険5万円を現金で支払った場合:

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 車両運搬具 | 3,000,000円 | 現金 | 3,080,000円 |

| 保険料 | 80,000円 |

車両本体価格280万円と付随費用20万円の合計300万円を『車両運搬具』として資産計上し、保険料8万円は経費として処理します。

決算時の減価償却仕訳(直接法・間接法)

決算時には、減価償却費を計上する仕訳が必要です。

減価償却の仕訳方法には直接法と間接法の2種類があります。

【直接法】

資産の帳簿価額から直接減価償却費を差し引く方法です。

取得価額300万円の中古車を150万円減価償却する場合:

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 1,500,000円 | 車両運搬具 | 1,500,000円 |

直接法では貸方に『車両運搬具』を記載し、資産の帳簿価額が直接減少します。

決算後の車両運搬具残高は150万円(300万円-150万円)となります。

【間接法】

資産の帳簿価額を残し、『減価償却累計額』という勘定科目で間接的に控除する方法です。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 1,500,000円 | 減価償却累計額 | 1,500,000円 |

間接法では、車両運搬具の帳簿価額は300万円のまま残り、『減価償却累計額』が150万円として表示されます。

貸借対照表では『車両運搬具300万円 – 減価償却累計額150万円 = 簿価150万円』と表記されます。

【どちらを選ぶべきか】

- 直接法:シンプルで分かりやすい。個人事業主や小規模事業者向け

- 間接法:取得価額と累計償却額が分かる。法人や複数資産を管理する場合に適している

参考:中古車の減価償却|耐用年数の計算式・新車との違いを解説

事業使用割合(按分)がある場合の処理

個人事業主などで車両を事業用と私用の両方で使用する場合、減価償却費を按分する必要があります。

事業使用割合は、使用実態に基づいて合理的に算定します。

【按分基準の例】

- 走行距離:事業用走行距離 ÷ 総走行距離

- 使用日数:事業使用日数 ÷ 総使用日数

- 使用時間:事業使用時間 ÷ 総使用時間

按分割合は運転日報や走行記録などの証拠書類で説明できるようにしておくことが重要です。

【仕訳例】

年間減価償却費150万円、事業使用割合70%の場合:

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 1,050,000円 | 車両運搬具 | 1,050,000円 |

| 事業主貸 | 450,000円 |

事業用部分105万円(150万円×70%)を『減価償却費』として経費計上し、私用部分45万円(150万円×30%)を『事業主貸』として処理します。

【按分時の注意点】

- 按分割合は毎年見直し、実態に合わせて調整する

- 税務調査に備えて走行記録や日報を保管する

- 明らかに不合理な按分割合(事業使用が極端に高いなど)は否認リスクがある

- 法人の場合は原則100%事業用として処理し、役員への経済的利益(現物給与)として課税される場合がある

中古車の減価償却と耐用年数に関するよくある質問

中古車の減価償却について、実務でよく寄せられる疑問をQ&A形式で解説します。

個人事業主でも中古車の減価償却はできる?

Q. 個人事業主でも中古車の減価償却はできますか?

A: はい、できます。個人事業主でも事業用として使用する車両は減価償却の対象になります。

ただし、個人事業主の場合は定額法が原則とされており、定率法を選択する場合は所轄税務署に『所得税の減価償却資産の償却方法の届出書』を提出する必要があります。

また、事業用と私用の両方で使用する場合は、合理的な基準で按分計算を行い、事業使用部分のみを経費計上します。

青色申告者の場合、取得価額30万円未満の中古車は少額減価償却資産の特例により、一括で経費計上できます(年間合計300万円まで)。

参考:中古車の耐用年数の算出方法とは?計算方法や注意点について解説

中古車の購入時期はいつがベスト?

Q. 節税効果を最大化するには、いつ中古車を購入すればいいですか?

A: 決算期の初月(期首)に購入するのがベストです。

減価償却費は購入月から決算月までの月割計算になるため、期首に購入すれば丸1年分の減価償却費を計上できます。

例えば3月決算の法人なら、4月1日に購入すれば12ヶ月分を経費にできますが、3月に購入すると1ヶ月分(1/12)しか計上できません。

特に4年落ち中古車を定率法で償却する場合、期首購入なら初年度に全額償却できますが、期末購入だと1ヶ月分のみとなり、節税効果が大幅に減少します。

ただし、決算直前の駆け込み購入は税務調査で『節税目的』と判断されやすいため、事業の実態に即した購入計画が重要です。

参考:4年落ち中古車が節税に繋がる理由とは?減価償却の仕組みを解説

耐用年数を過ぎた車(償却済み)はどうなる?

Q. 耐用年数を過ぎて全額償却した車はどう処理すればいいですか?

A: 耐用年数を過ぎて全額償却した車両でも、事業で使い続ける限り帳簿上は残します。

全額償却しても備忘価額として1円を残し、『車両運搬具 1円』として資産に計上し続けます。

この1円は、車両を売却または廃棄するまで帳簿に残ります。

【売却時の処理】

償却済みの車両を50万円で売却した場合:

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 現金 | 500,000円 | 車両運搬具 | 1円 |

| 固定資産売却益 | 499,999円 |

簿価1円と売却価格の差額が『固定資産売却益』として課税対象になります。

償却済み車両を高値で売却すると、売却価格がほぼ全額利益となるため、売却年度の税負担が増える点に注意が必要です。

リース車両の場合の減価償却はどうなる?

Q. カーリースの場合、減価償却はどうなりますか?

A: カーリースの場合、減価償却の処理はリース契約の種類によって異なります。

【オペレーティング・リース】

一般的なカーリース契約は『オペレーティング・リース』に該当し、毎月のリース料をそのまま経費として処理します。

減価償却の処理は不要で、仕訳は次のようになります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| リース料 | 50,000円 | 普通預金 | 50,000円 |

【ファイナンス・リース】

所有権移転条項付きや実質的に購入と同じ条件のリース契約は『ファイナンス・リース』に該当し、資産として計上し減価償却を行います。

この場合、リース資産とリース債務を両建てで計上し、通常の固定資産と同様に減価償却処理を行います。

【メリット・デメリット】

- リースのメリット:初期費用不要、毎月定額で経費計上できる、減価償却計算が不要

- 購入のメリット:所有権が得られる、中古車なら短期間で大きく償却できる、トータルコストが安い場合がある

事業の資金状況や節税目的に応じて、購入かリースかを選択することが重要です。

参考:中古車の減価償却|耐用年数の計算式・新車との違いを解説

まとめ

中古車の減価償却と耐用年数について、計算方法から実務の仕訳、節税のポイントまで詳しく解説しました。

最後に、この記事の重要なポイントを整理します。

- 中古車の耐用年数は簡便法で計算:(法定耐用年数-経過年数)+経過年数×20%で算出し、端数は切り捨て、最低2年

- 4年落ち中古車は節税効果が高い:普通車なら耐用年数2年となり、定率法で初年度に全額償却可能(償却率1.000)

- 定額法と定率法を使い分ける:早期の節税なら定率法、平準化なら定額法。法人は定率法が原則、個人事業主は定額法が原則

- 購入は期首がベスト:月割計算のため、決算期の初月に購入すれば1年分を経費計上でき、節税効果が最大化される

- 仕訳は付随費用に注意:取得税・登録費用は取得価額に含め、保険料・税金は経費計上。按分がある場合は事業使用割合で計算

中古車の減価償却を正しく活用すれば、大きな節税効果が期待できます。

ただし、過度な節税目的の購入はキャッシュフロー悪化や税務リスクを招く可能性があるため、事業の実態に即した適切な範囲で活用することが重要です。

具体的な判断に迷う場合は、税理士など専門家に相談することをおすすめします。

この記事が、中古車購入と減価償却の理解の一助となれば幸いです。

コメント